重回万亿俱乐部,增利不增收的宁德时代还会涨么?

2024年10月18日盘后,锂电龙头宁德时代发布了24财年第三季度财报。

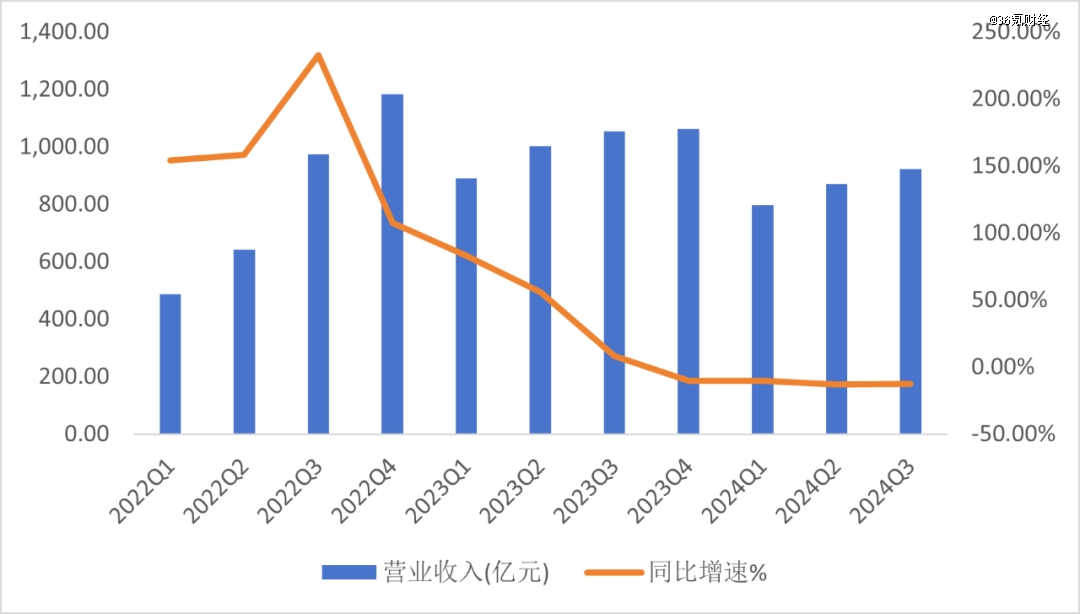

根据披露数据,2024Q3公司实现营收922.78亿元,同比下降12.48%,实现归母净利润131.36亿元,同比增长25.97%,扣非后的归母净利润121.22亿元,同比增长28.58%。

整体来看, 本季度宁德时代延续了增利不增收的趋势,在动力电池供需扭转叠加锂电池持续降价之下,公司营收端承压;但受益于新产品和新技术溢价以及龙头的规模效应,公司单位毛利和单位净利维持稳定,整体盈利能力进一步向好。

受益于季报乐观预期的带动,10月18日盘中,宁德时代再度迎来大涨,日内涨幅接近8%;财报落地后21日开盘,宁德时代股价冲高回落,最终录得1.39%的涨幅。

那么,从季报看,宁德时代业绩表现究竟如何?目前的估值是否合理?

01 降价持续,营收承压

从营收端看,2024Q3宁德时代录得营收922.78亿元,同比下降12.48%,其中电池收入809亿元,同比下降8.17%,连续四个季度出现同比下降,主要原因还是受动力电池业务收入持续下滑的拖累, Q1-Q3公司累计营收2590.45亿元,同比下滑12.09%。

根据细分业务数据,24Q3公司动力电池收入为631.34亿元,同比降幅超15%,储能电池收入为177.37亿元,同比增长13%。但从环比数据看,无论是动力电池还是公司整体营收都连续两个季度出现环比回暖,显示出行业整体复苏趋势较为确定。

通过对收入的拆分可以看出,目前宁德时代营收持续下滑背后仍然是由于电池单价的下滑。根据公司披露结合测算,前三季度公司电池出货量接近330Gwh,Q3单季出货量约为125Gwh,环比增长接近15%,其中,动力电池出货量约为94.5Gwh,环比增幅12%;储能电池出货量约为30Gwh,环比增速20%。整体看,销量方面,无论是三季度还是前三季度累计,公司都保持了不错态势,电池出货量持续增长。

从单价上看,24Q3公司动力电池单价约为0.75元/wh,环比继续下滑5%,储能电池单价0.67元/wh,环比下滑4%。尽管动力和储能均价都维持持续下滑,但受益于储能销量的大幅扩张,目前储能电池降价并未直接冲击营收,而动力电池单价的持续下跌则是导致营收连续4个季度持续下降的主要因素。

02 新产品溢价下盈利能力亮眼

尽管营收仍然维持下滑,但从利润端看,宁德时代本季度盈利能力继续表现亮眼。Q3归母净利润为131.36亿元,同比增长25.97,Q1-Q3累计归母净利润360.01亿元,同比增长15.59%;同期扣非后的归母净利润121.22亿元,同比增长28.58%;累计扣非后的归母净利润321.76亿元,同比增长19.26%。

净利润持续高增背后:一方面,得益于公司毛利率的大幅提升。

根据测算,24Q3公司动力电池业务的毛利率约30%左右,单位毛利润约0.21元/wh,环比小幅增加;储能电池的毛利率在35%左右,单位毛利润约0.2元/wh,环比继续小幅增加。

而毛利率表现亮眼一是因为在公司单位毛利基本稳定之下,公司营收端的下降提振了毛利率表现;二是受益神行电池、麒麟、314ah电池等新技术、新产品的落地获得下游主流客户认可,带来一定产品溢价。根据公司披露,24Q3神行+麒麟电池已占国内出货3-4成,25年有望提升至6-7成,此外宁德时代还将持续推出骐骥、磐石、天行等新产品,进一步强化产品竞争力;三是规模优势和技术创新持续带来综合成本下降。

另一方面,则是规模效应的持续释放。24Q3,公司期间费用合计91亿元,同比下降26%,期间费用率为9.8%,同比下跌1.8个pct,同时,根据东吴证券测算,24Q3公司规模化带来的单位折旧减少0.007元/wh,也有利于整体利润的增厚。

另外,值得注意的是,本季度宁德时代再度进行了大规模的减值准备计提,进一步增强了利润的含金量。根据季报数据,24Q3公司计提减值损失47.38亿元,其中规模较大部分为固定资产和在建工程减值准备分别为18.8亿元和6.02亿元,主要为锂矿资源相关资产;无形资产减值准备为20.17亿元,主要是采/探矿权。前三季度公司累计集体减值准备66.52亿元,相应风险释放较为充分,意味着公司后期盈利稳定性较高。

03 龙头地位稳固,Q4预期积极

本季度,宁德时代锂电龙头地位稳固,市场份额继续提升。

动力电池方面,根据SNE数据,2024年1-8月公司全球动力电池市场份额37.1%,同比提升1.6个百分点;其中,全球商用动力电池份额64.9%,同比提升4.6个百分点,稳居*;国内市场方面,根据动力电池联盟数据,2024年1-9月公司国内动力电池市场份额45.9%,同比提升3.1个百分点。

储能方面,宁德时代24年1-9月储能产量76.6GWh,同增34%,市占率35%,维持全球*。

在四季度展望方面,根据公司披露和季报信息,目前宁德时代产能利用率持续提升,三季度较二季度提升超10%,已经接近满产状态,而第四季度的产能利用率目前看也比较饱和。同时,Q3存货552亿元,较Q2增加15%,对照产能利用率看,大概率是为四季度备货做准备。在建产能方面,结合中报数据,公司近几个季度在建产能有所增加,Q3资本开支74.38亿元,扩产稳步推进。

04 重回万亿俱乐部,估值贵不贵?

经历了9月底以来的一波极速反弹后,目前宁德时代的总市值重回万亿区间,达到1.1万亿左右,对应PE估值22倍。

今年年初,在供需错配和价格战的持续影响下,市场开局较为悲观,给宁德的盈利预期在400亿左右,但从年内表现看,宁德时代盈利表现始终超市场预期,关键的原因在于公司强大的技术创新和规模优势,在新产品和新技术持续推进下,公司并没有依靠持续打价格战方式来稳住市场份额,从而保证了单位利润的稳定,使得在整体行业降价之下,公司仍然能靠稳定的单位利润和规模优势维持良好的盈利能力。

在盈利持续超预期之下, 目前市场对宁德时代2024年的净利润预期普遍上调到500亿左右,这也是年内宁德股价表现坚挺的关键因素。

上市以来,宁德时代的PE中位数在50倍左右,去年和今年年初的极度悲观市场情绪下,公司估值一度降至15倍左右。考虑到目前市场情绪较年初已经明显升温,我们认为20-25倍PE对宁德时代来说属于较为合理的估值区间,按照500亿的预期利润规模计算,对应市值1万亿-1.25万亿元;如果后期牛市情绪进一步发酵,乐观预期下PE估值有望达到30倍,对应市值1.5万亿元。鉴于此,可以说目前宁德时代的估值基本已经较为充分反映了当下的市场预期。

声明:免责声明:此文内容为本网站转载企业宣传资讯,仅代表作者个人观点,与本网无关。仅供读者参考,并请自行核实相关内容。